Fiche pratique

Vérifié le 17/04/2024 - Direction de l'information légale et administrative (Premier ministre)

Vous voulez savoir comment est calculé votre impôt sur le revenu ? L'impôt brut est calculé grâce à un barème progressif. Ce montant est corrigé (plafonnement, décote) pour déterminer l'impôt net à payer. Pour calculer le montant de votre impôt, vous pouvez utiliser le simulateur en ligne. Vous pouvez aussi calculer vous-même le montant de votre impôt, en procédant par étapes. Nous vous indiquons les informations à connaître.

Pour calculer le montant de votre impôt, vous pouvez utiliser le simulateur de calcul :

Simulateur

Simulateur de calcul pour 2024 : impôt sur les revenus de 2023

Ministère chargé des finances

Vous pouvez aussi consulter la <a href="https://www.impots.gouv.fr/www2/fichiers/documentation/brochure/ir_2024/accueil.htm" target="_blank">brochure en ligne sur la déclaration de revenus</a> et la <a href="/index.php/demarches-pour-les-particuliers/?xml=R1281">notice explicative de la déclaration de revenus</a>.

Ces documents contiennent une <a href="/index.php/demarches-pour-les-particuliers/?xml=R55231">fiche permettant de calculer le montant de l'impôt</a>.

Vous devez lister vos revenus selon leurs catégories et les additionner, notamment :

Attention :

Il faut appliquer certains <a href="/index.php/demarches-pour-les-particuliers/?xml=R3018">abattements</a> sur ces revenus, notamment les <a href="/index.php/demarches-pour-les-particuliers/?xml=F1989">frais professionnels</a>.

Exemple

Un célibataire n'a pas d'autre revenu que son salaire et déclare <span class="valeur">30 000 €</span> de salaire net imposable.

S'il choisit la déduction forfaitaire des frais professionnels de <span class="valeur">10 %</span>, son revenu brut global sera de :

<span class="valeur">30 000 €</span> - (<span class="valeur">30 000 €</span> x <span class="valeur">10 %</span>) = <span class="valeur">27 000 €</span>.

Revenu net global = <span class="miseenevidence">revenu brut global <MiseEnEvidence>- </span>charges déductibles</MiseEnEvidence>

Les charges déductibles sont notamment les suivantes :

Revenu net imposable = <span class="miseenevidence">revenu net global - abattements spéciaux</span>

Ces <a href="/index.php/demarches-pour-les-particuliers/?xml=R3018">abattements</a> spéciaux concernent notamment les <span class="miseenevidence">personnes âgées ou invalides</span>.

Vous pouvez également être concerné si vous <a href="/index.php/demarches-pour-les-particuliers/?xml=F3085">rattachez à votre foyer fiscal votre enfant</a> marié ou chargé de famille.

Vous devez avoir <span class="miseenevidence">65 ans ou plus</span> au 31 décembre 2023 :

Cet abattement peut être doublé si 2 membres du foyer remplissent la condition d'âge.

Cet abattement <span class="miseenevidence">ne peut pas être cumulé </span>avec l'abattement spécial pour les invalides.

Si vous êtes invalide, vous pouvez bénéficier de l'avantage suivant :

Cet abattement <span class="miseenevidence">ne peut pas être cumulé</span> avec l'abattement spécial pour les personnes âgées.

Vous êtes concerné si vous bénéficiez de l'un des avantages suivants :

Vous bénéficiez d'un abattement de <span class="valeur">6 674 €</span> si vous rattachez à votre foyer fiscal :

Votre enfant (ou son conjoint marié ou pacsé) doit remplir l'une des conditions suivantes :

La détermination de l'impôt brut se déroule en plusieurs étapes successives.

Le nombre de parts auquel vous avez droit dépend de votre situation :

Il prend en compte aussi les personnes à votre charge :

Quotient familial = <span class="miseenevidence">revenu net imposable / nombre de parts fiscales du foyer</span>

Exemple

Un couple a droit à 2 parts. Si son revenu net imposable est de <span class="valeur">30 000 €</span>, son quotient familial sera de : <span class="valeur">30 000 €</span> / 2 = <span class="valeur">15 000 €</span>.

Le barème est appliqué au quotient familial obtenu.

Ce barème comporte plusieurs tranches.

Tranches de revenus | Taux d'imposition de la tranche de revenu |

Jusqu'à <span class="valeur">11 294 €</span> | <span class="valeur">0 %</span> |

De <span class="valeur">11 295 €</span> à <span class="valeur">28 797 €</span> | <span class="valeur">11 %</span> |

De <span class="valeur">28 798 €</span> à <span class="valeur">82 341 €</span> | <span class="valeur">30 %</span> |

De <span class="valeur">82 342 €</span> à <span class="valeur">177 106 €</span> | <span class="valeur">41 %</span> |

Plus de <span class="valeur">177 106 €</span> | <span class="valeur">45 %</span> |

Le <span class="miseenevidence">taux marginal d’imposition</span> (TMI) est le taux d’imposition qui s’applique à la <span class="miseenevidence">tranche la plus élevée</span> de vos revenus.

Le <span class="miseenevidence">taux moyen d’imposition</span> est le taux moyen auquel vos revenus sont taxés. Il vous indique la <span class="miseenevidence">part que représente votre impôt dans vos revenus</span>.

À noter

L'avantage fiscal lié aux enfants est limité. C'est le <span class="expression">plafonnement du quotient familial</span>.

Nous vous présentons quelques exemples de calcul :

Un <span class="miseenevidence">célibataire</span> (foyer d'une seule part) dont le revenu net imposable est de <span class="valeur">30 000 €</span>, sans aucune réduction ni déduction.

Son quotient familial est de <span class="valeur">30 000 €</span>.

Pour le calcul de son impôt :

Son impôt brut est de : <span class="valeur">0 €</span> + <span class="valeur">1 925,33 €</span> + <span class="valeur">360,90 €</span> = <span class="valeur">2 286,23 €</span>.

Le taux marginal d'imposition (TMI) de ce contribuable est de <span class="valeur">30 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">30 %</span>.

Un <span class="miseenevidence">couple marié ou pacsé sans enfant</span> (foyer de 2 parts) ayant perçu un revenu net imposable de <span class="valeur">60 000 €</span>.

Son quotient familial est de <span class="valeur">60 000 €</span> : <span class="valeur">2</span> = <span class="valeur">30 000 €</span>.

Pour le calcul de son impôt :

L'impôt brut de chaque membre du couple est de : <span class="valeur">0 €</span> + <span class="valeur">1 925,33 €</span> + <span class="valeur">360,90 €</span> = <span class="valeur">2 286,23 €</span>.

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu'il s'agit d'un couple marié ou pacsé.

Le couple devra donc un impôt de <span class="valeur">2 286,23 €</span> × <span class="valeur">2</span>, soit <span class="valeur">4 572,46 €</span>.

Le taux marginal d'imposition (TMI) de ce couple est de <span class="valeur">30 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">30 %</span>.

Un <span class="miseenevidence">couple marié ou pacsé sans enfant</span> (foyer de 2 parts) ayant perçu un revenu net imposable de <span class="valeur">90 000 €</span>.

Son quotient familial est de <span class="valeur">90 000 €</span> : <span class="valeur">2</span> = <span class="valeur">45 000 €</span>.

Pour le calcul de son impôt :

L'impôt brut de chaque membre du couple est de : <span class="valeur">0 €</span> + <span class="valeur">1 925,33 €</span> + <span class="valeur">4 860,90 €</span> = <span class="valeur">6 786,23 €</span>.

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu'il s'agit d'un couple marié ou pacsé.

Le couple devra donc un impôt de <span class="valeur">6 786,23 €</span> × <span class="valeur">2</span>, soit <span class="valeur">13 572,46 €</span>.

Le taux marginal d'imposition (TMI) de ce couple est de <span class="valeur">30 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">30 %</span>.

Un <span class="miseenevidence">couple marié ou pacsé avec 1 enfant</span> (foyer de <span class="miseenevidence">2,5</span> parts, 1 part pour chaque parent et 1 demi-part pour l'enfant) ayant perçu un revenu net imposable de <span class="valeur">60 000 €</span>.

Son quotient familial est de <span class="valeur">60 000 €</span> : <span class="valeur">2,5</span> = <span class="valeur">24 000 €</span>.

Pour le calcul de son impôt :

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu'il s'agit d'un couple marié ou pacsé avec 1 enfant.

Le couple avec 1 enfant devrait donc un impôt de : <span class="valeur">1 397,66 €</span> x <span class="miseenevidence">2,5</span>, soit <span class="valeur">3 494,10 €</span>.

Le couple a droit à un avantage fiscal maximal de <span class="valeur">1 759 €</span> pour son enfant (c'est le <span class="expression">plafonnement du quotient familial</span>).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de <span class="valeur">60 000 €</span> devra un impôt de <span class="valeur">4 572,46 €</span>.

Ainsi, l'avantage lié à l'enfant est de <span class="valeur">1 078,31 €</span> (<span class="valeur">4 572,46 €</span> - <span class="valeur">3 494,15 €</span>).

Le montant de cet avantage est inférieur à l'avantage maximal de <span class="valeur">1 759 €</span>.

Le couple avec 1 enfant devra donc un impôt de <span class="valeur">3 494,10 €</span>.

Le taux marginal d'imposition (TMI) de ce couple avec 1 enfant est de <span class="valeur">11 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">11 %</span>.

Un <span class="miseenevidence">couple marié ou pacsé avec 1 enfant</span> (foyer de <span class="miseenevidence">2,5</span> parts, 1 part pour chaque parent et 1 demi-part pour l'enfant) ayant perçu un revenu net imposable de <span class="valeur">90 000 €</span>.

Son quotient familial est de <span class="valeur">90 000 €</span> : <span class="valeur">2,5</span> = <span class="valeur">36 000 €</span>.

Pour le calcul de son impôt :

L'impôt brut de chaque membre du couple est de : <span class="valeur">0 €</span> + <span class="valeur">1 925,33 €</span> + <span class="valeur">2 160,90 €</span> = <span class="valeur">4 086,23 €</span>.

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu'il s'agit d'un couple marié ou pacsé avec 1 enfant.

Le couple avec 1 enfant devrait donc un impôt de <span class="valeur">4 086,23 €</span> × <span class="miseenevidence">2,5</span>, soit <span class="valeur">10 215,57 €</span>.

Le couple a droit à un avantage fiscal maximal de <span class="valeur">1 759 €</span> pour son enfant (c'est le <span class="expression">plafonnement du quotient familial</span>).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de <span class="valeur">90 000 €</span> devra un impôt de <span class="valeur">13 572,46 €</span>.

Ainsi, l'avantage lié à l'enfant est de <span class="valeur">3 356,89 €</span> (<span class="valeur">13 572,46 €</span> - <span class="valeur">10 215,57 €</span>).

Ce montant dépasse l'avantage fiscal maximal auquel le couple a droit pour son enfant de <span class="valeur">1 597,89 €</span> (<span class="valeur">3 356,89 €</span> - <span class="valeur">1 759 €</span>).

Le couple avec 1 enfant devra donc un impôt de <span class="valeur">11 833,71 €</span> (<span class="valeur">10 235,82 €</span> + <span class="valeur">1 597,89 €</span>).

Le taux marginal d'imposition (TMI) de ce couple avec 1 enfant est de <span class="valeur">30 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">30 %</span>.

Un <span class="miseenevidence">couple marié ou pacsé avec 2 enfants</span> (foyer de <span class="miseenevidence">3</span> parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de <span class="valeur">60 000 €</span>.

Son quotient familial est de <span class="valeur">60 000 €</span> : <span class="valeur">3</span> = <span class="valeur">20 000 €</span>.

Pour le calcul de son impôt :

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu'il s'agit d'un couple marié ou pacsé avec 2 enfants.

Le couple avec 2 enfants devrait donc un impôt de : <span class="valeur">957,66 €</span> x <span class="miseenevidence">3</span>, soit <span class="valeur">2 872,98 €</span>.

Le couple a droit à un avantage fiscal maximal de <span class="valeur">3 518 €</span> (<span class="valeur">1 759 €</span> x 2) pour ses 2 enfants (c'est le <span class="expression">plafonnement du quotient familial</span>).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de <span class="valeur">60 000 €</span> devra un impôt de <span class="valeur">4 572,46 €</span>.

Ainsi, l'avantage lié aux 2 enfants est de <span class="valeur">1 699,48 €</span> (<span class="valeur">4 572,46 €</span> - <span class="valeur">2 872,98 €</span>).

Le montant de cet avantage est inférieur à l'avantage maximal de <span class="valeur">3 518 €</span>.

Le couple avec 2 enfants devra donc un impôt de <span class="valeur">2 872,98 €</span>.

Le taux marginal d'imposition (TMI) de ce couple avec 2 enfants est de <span class="valeur">11 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">11 %</span>.

Un <span class="miseenevidence">couple marié ou pacsé avec 2 enfants</span> (foyer de <span class="miseenevidence">3</span> parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de <span class="valeur">90 000 €</span>.

Son quotient familial est de <span class="valeur">90 000 €</span> : <span class="valeur">3</span> = <span class="valeur">30 000 €</span>.

Pour le calcul de son impôt :

L'impôt brut de chaque membre du couple est de : <span class="valeur">0 €</span> + <span class="valeur">1 925,33 €</span> + <span class="valeur">360,90 €</span> = <span class="valeur">2 286,23 €</span>.

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu'il s'agit d'un couple marié ou pacsé avec 2 enfants.

Le couple avec 2 enfants devrait donc un impôt de <span class="valeur">2 286,23 €</span> × <span class="miseenevidence">3</span>, soit <span class="valeur">6 858,69 €</span>.

Le couple a droit à un avantage fiscal maximal de <span class="valeur">3 518 €</span> (<span class="valeur">1 759 €</span> x 2) pour ses 2 enfants (c'est le <span class="expression">plafonnement du quotient familial</span>).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de <span class="valeur">90 000 €</span> devra un impôt de <span class="valeur">13 572,46 €</span>.

Ainsi, l'avantage lié aux enfants est de <span class="valeur">6 713,77 €</span> (<span class="valeur">13 572,46 €</span> - <span class="valeur">6 858,69 €</span>).

Ce montant dépasse l'avantage fiscal maximal auquel le couple a droit pour ses 2 enfants de <span class="valeur">3 195,77 €</span> (<span class="valeur">6 713,77 €</span> - <span class="valeur">3 518 €</span>).

Le couple avec 2 enfants devra donc un impôt de <span class="valeur">1 054,46 €</span> (<span class="valeur">6 858,69 €</span> + <span class="valeur">3 195,77 €</span>).

Le taux marginal d'imposition (TMI) de ce couple avec 2 enfants est de <span class="valeur">30 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">30 %</span>.

Un <a href="/index.php/demarches-pour-les-particuliers/?xml=F35120">parent isolé</a> avec 1 enfant (foyer de 2 parts, 1 part pour le parent, 1 demi-part pour l'enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de <span class="valeur">30 000 €</span>.

Son quotient familial est de <span class="valeur">30 000 €</span> : <span class="valeur">2</span> = <span class="valeur">15 000 €</span>.

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu'il s'agit d'un parent isolé avec 1 enfant.

<span class="miseenevidence">À noter </span>: l'avantage en impôt est réduit de moitié en cas de résidence alternée.

L'impôt brut de la famille est de : <span class="valeur">407,66 €</span> x <span class="valeur">2</span>, soit <span class="valeur">815,32 €</span>.

Le parent isolé avec 1 enfant a droit à un avantage fiscal maximal de <span class="valeur">4 149 €</span> pour son enfant (c'est le <span class="expression">plafonnement du quotient familial</span>).

Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de <span class="valeur">30 000 €</span> devra un impôt de <span class="valeur">2 286,23 €</span>.

Ainsi, l'avantage lié à l'enfant est de <span class="valeur">1 470,91 €</span> (<span class="valeur">2 286,23 €</span> - <span class="valeur">815,32 €</span>).

Le montant de cet avantage est inférieur à l'avantage maximal de <span class="valeur">4 149 €</span>.

Le parent isolé avec 1 enfant devra donc un impôt de <span class="valeur">815,32 €</span>.

Le taux marginal d'imposition (TMI) de cette famille est de <span class="valeur">11 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">11 %</span>.

Un <a href="/index.php/demarches-pour-les-particuliers/?xml=F35120">parent isolé</a> avec 2 enfants (foyer de 2,5 parts, 1 part pour le parent, 1 demi-part pour chaque enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de <span class="valeur">30 000 €</span>.

Son quotient familial est de <span class="valeur">30 000 €</span> : <span class="valeur">2,5</span> = <span class="valeur">12 000 €</span>.

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu'il s'agit d'un parent isolé avec 2 enfants.

<span class="miseenevidence">À noter </span>: l'avantage en impôt est réduit de moitié en cas de résidence alternée.

L'impôt brut de la famille est de : <span class="valeur">77,66 €</span> x <span class="valeur">2,5</span>, soit <span class="valeur">194,15 €</span>.

Le parent isolé avec 2 enfants a droit à un avantage fiscal maximal de <span class="valeur">5 908 €</span> (<span class="valeur">4 149 €</span> + <span class="valeur">1 759 €</span>) pour ses 2 enfants (c'est le <span class="expression">plafonnement du quotient familial</span>).

Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de <span class="valeur">30 000 €</span> devra un impôt de <span class="valeur">2 286,23 €</span>.

Ainsi, l'avantage lié à l'enfant est de <span class="valeur">2 092,08 €</span> (<span class="valeur">2 286,23 €</span> - <span class="valeur">194,15 €</span>).

Le montant de cet avantage est inférieur à l'avantage maximal de <span class="valeur">5 908 €</span>.

Le parent isolé avec 2 enfants devra donc un impôt de <span class="valeur">194,15 €</span>.

Le taux marginal d'imposition (TMI) de cette famille est de <span class="valeur">11 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">11 %</span>.

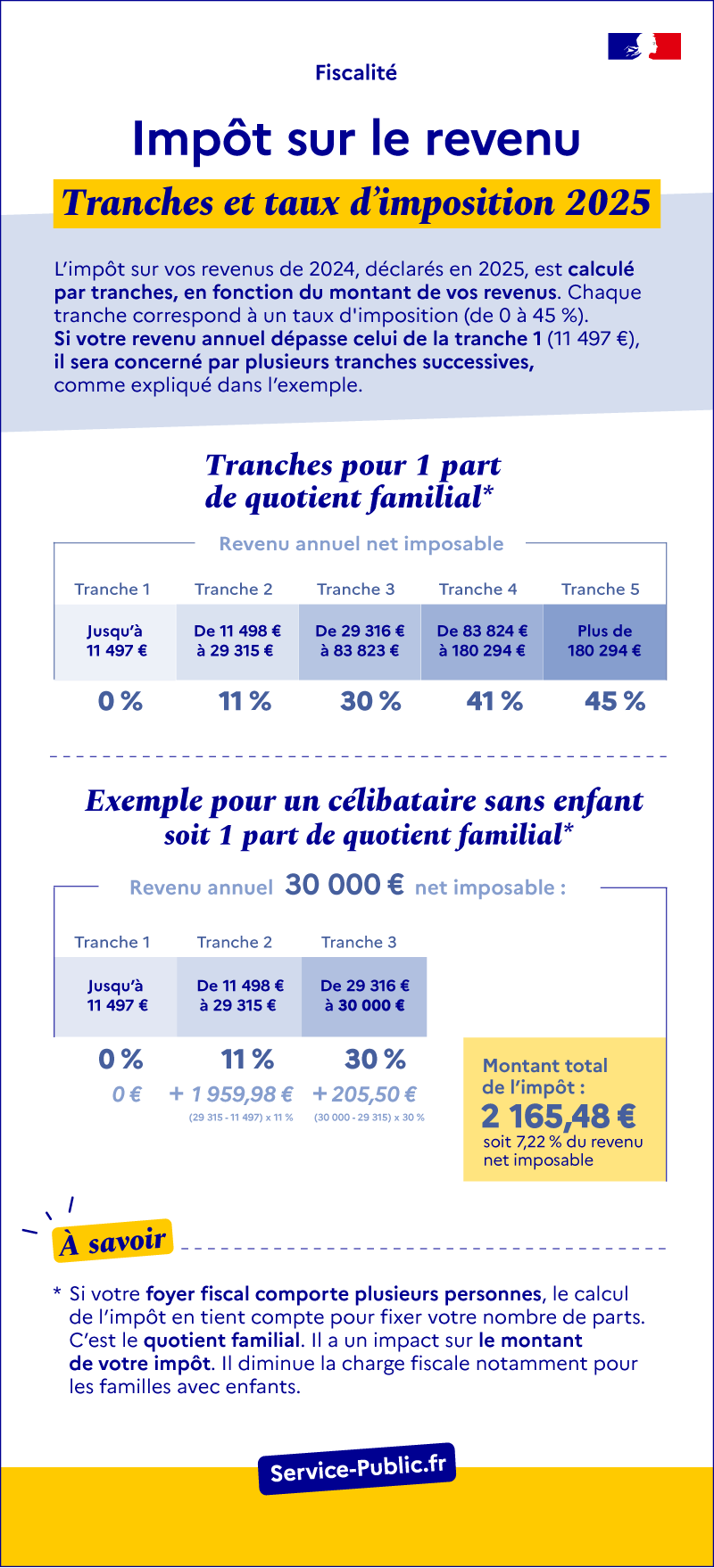

Impôt sur le revenu

Tranches et taux d'imposition 2024

Votre impôt est calculé par tranches, en fonction du montant de votre revenu. Chaque tranche correspond à un taux d'imposition (de 0 à 45 %). Si votre revenu annuel dépasse celui de la tranche 1 (10 777 €), il sera concerné par plusieurs tranches successives, comme expliqué dans l'exemple.

Tranches pour 1 part de quotient familial :

- Jusqu'à 11 294 € (tranche 1) : taux d'imposition de 0 %

- De 11 295 € à 28 797 € (tranche 2) : taux d'imposition de 11 %

- De 28 798 € à 82 341 € (tranche 3) : taux d'imposition de 30 %

- De 82 342 € à 177 106 € (tranche 4) : taux d'imposition de 41 %

- Plus de 177 106 € (tranche 5) : taux d'imposition de 45 %

Exemple de calcul pour 1 part de quotient familial :

Un célibataire (1 part) dont le revenu annuel net imposable est de 30 000 €, le calcul de son impôt est le suivant :

- Jusqu'à 11 294 € (tranche 1) : 0 €

- De 11 295 € à 28 797 € (tranche 2) : 1 925,33 €

- De 28 798 € à 30 000 € (tranche 3) : 360,90 €

Montant total de l'impôt : 2 286,23 €, soit 7,62 % de son revenu net imposable.

À savoir : si votre foyer fiscal comporte plusieurs personnes, le calcul de l'impôt en tient compte pour fixer votre nombre de parts. C’est le quotient familial. Ce mécanisme a un impact sur le montant de votre impôt. Il diminue notamment la charge fiscale pour les familles avec enfants.

L'impôt brut peut être ajusté dans certaines situations.

Pour calculer votre impôt net, des dispositifs sont utilisés selon votre situation :

L'avantage fiscal procuré par les demi-parts supplémentaires est plafonné. Il ne peut pas dépasser un montant fixé en fonction de votre situation.

La <span class="miseenevidence">réduction d'impôt</span> liée au quotient familial est limitée à <span class="valeur">1 759 €</span> pour chaque demi-part supplémentaire (<span class="valeur">880 €</span> pour chaque quart de part supplémentaire).

Dans certaines situations spécifiques, la réduction d'impôt liée au quotient familial est différente, par exemple :

Au-delà du plafond qui correspond à votre situation, il n'est plus tenu compte de vos demi-parts (ou parts) supplémentaires pour calculer le montant de votre impôt.

La décote permet de réduire votre impôt si vous êtes imposable mais que vos revenus sont modestes.

Vous bénéficiez d'une décote si le montant brut de votre impôt sur le revenu ne dépasse pas <span class="valeur">1 929 €</span>.

La décote est égale à la différence entre <span class="valeur">873 €</span> et <span class="valeur">45,25 %</span> du montant de votre impôt.

Exemple

Si votre impôt brut est de <span class="valeur">1 400 €</span> :

<span class="valeur">1 400 €</span> x <span class="valeur">45,25 %</span> = <span class="valeur">633,50 €</span>

La décote est de <span class="valeur">873 €</span> - <span class="valeur">633,50 €</span> = <span class="valeur">239,50 €</span>.

Elle est déduite de votre impôt.

Le montant de l'impôt après décote est de <span class="valeur">1 400 €</span> - <span class="valeur">239,50 €</span> = <span class="valeur">1 160,50 €</span>.

Vous bénéficiez d'une décote si le montant brut de votre impôt sur le revenu ne dépasse pas <span class="valeur">3 191 €</span>.

La décote est égale à la différence entre <span class="valeur">1 444 €</span> et <span class="valeur">45,25 %</span> du montant de votre impôt.

Exemple

Si votre impôt brut est de <span class="valeur">1 400 €</span> :

<span class="valeur">1 400 €</span> x <span class="valeur">45,25 %</span> = <span class="valeur">633,50 €</span>

La décote est de <span class="valeur">1 444 €</span> - <span class="valeur">633,50 €</span> = <span class="valeur">810,50 €</span>.

Elle est déduite de votre impôt.

Le montant de l'impôt après décote est de <span class="valeur">1 400 €</span> - <span class="valeur">810,50 €</span> = <span class="valeur">589,50 €</span>.

Les <a href="/index.php/demarches-pour-les-particuliers/?xml=F823">réductions et crédits d'impôt</a> auxquels vous avez droit doivent être retranchés du montant de votre impôt.

Par exemple la <a href="/index.php/demarches-pour-les-particuliers/?xml=F426">réduction pour dons</a> aux organismes d'intérêt général.

À savoir

l'impôt n'est pas à payer lorsque son montant est inférieur à <span class="valeur">61 €</span>. Il s'agit du montant après décote et réductions d'impôt, mais avant application d'éventuels crédits d'impôt.

En cas de hauts revenus, la <a href="/index.php/demarches-pour-les-particuliers/?xml=F31130">contribution exceptionnelle</a> peut s'ajouter à l'impôt sur le revenu.

Code général des impôts : articles 193 à 199

Calcul de l'impôt sur le revenu

Code général des impôts : articles 1657 à 1659 A

Montant en deçà duquel l'impôt n'est pas mis en recouvrement (article 1657)

Bofip-Impôts n°BOI-IR-LIQ-20 relatif au calcul de l'impôt sur le revenu

Impôt sur le revenu : déclaration et revenus à déclarer

Argent - Impôts - Consommation

Impôt sur le revenu - Frais professionnels : forfait ou frais réels (déduction)

Argent - Impôts - Consommation

Ministère chargé des finances

Brochure pratique 2024 - Déclaration des revenus de 2023

Ministère chargé des finances

22 Grande rue

51480 Reuil

Tél : 03 26 58 03 03 – CONTACT

Du Lundi au Mardi : de 16h00 à 18h00 de 13h30 à 17h00

Le Jeudi : de 16h00 à 18h00

Mentions légales – Protection des données personnelles – Gestion des cookies

4 place Truchon – 51220 Hermonville

Tél : 03.26.61.51.23